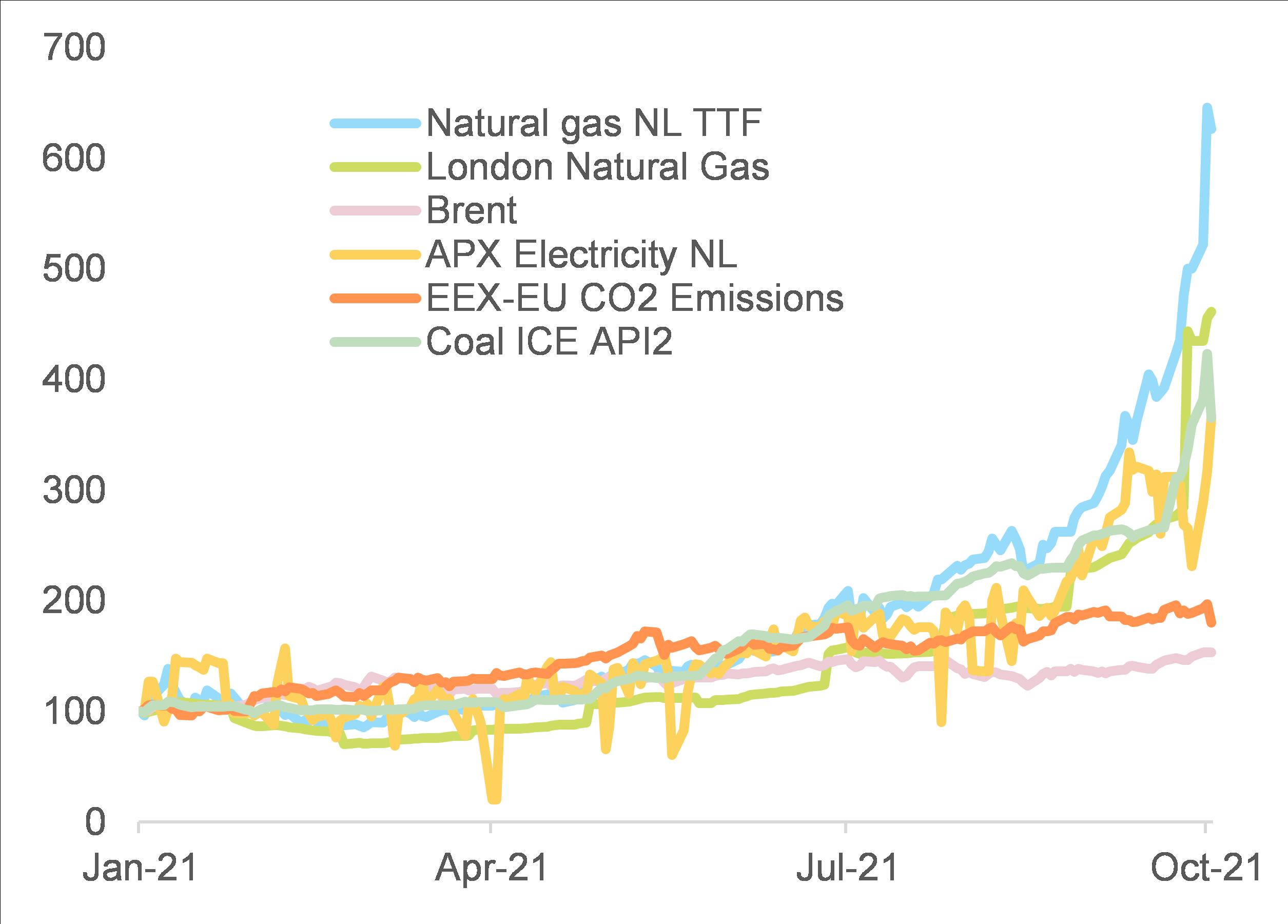

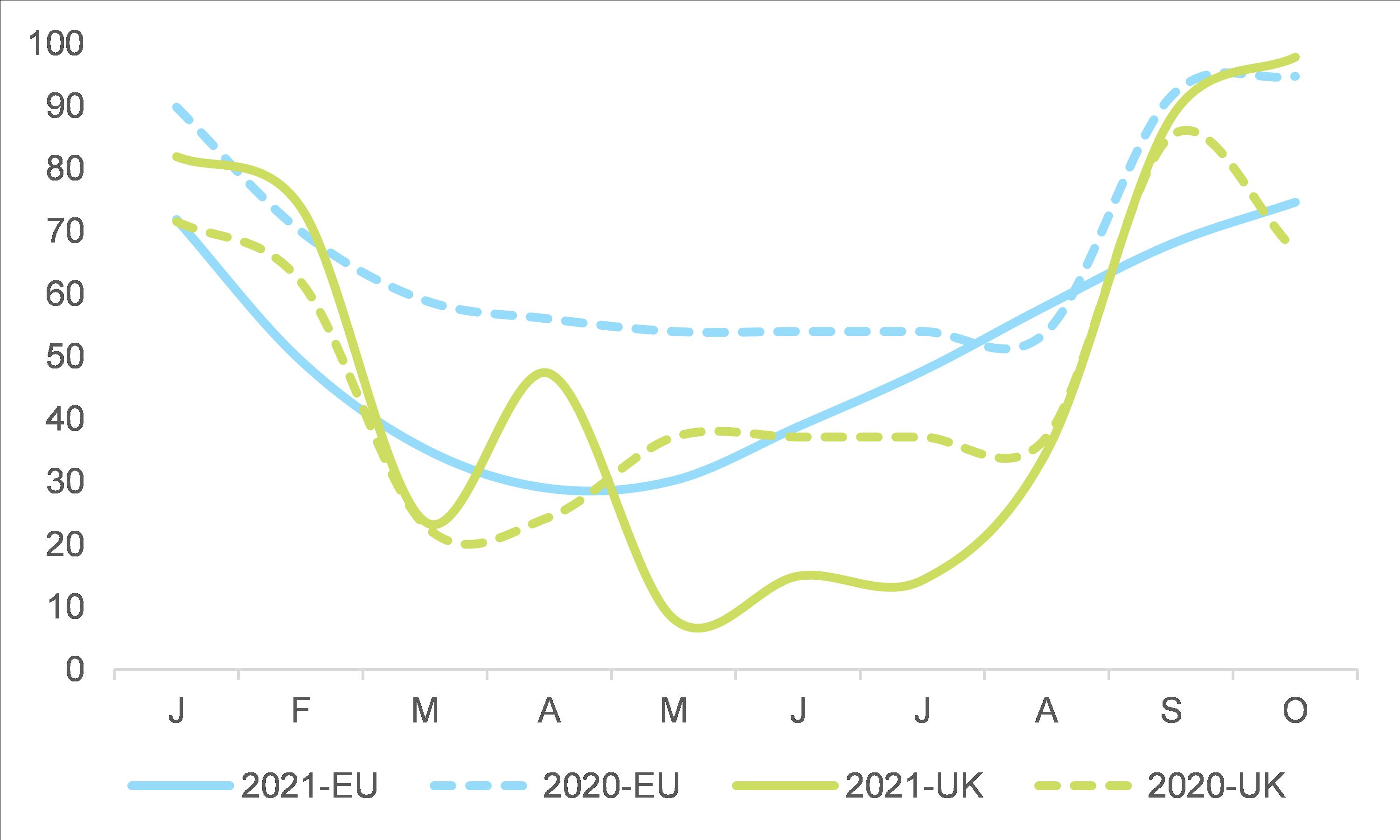

Lo shock viene da una combinazione di fattori di domanda e di offerta. Dal punto di vista della domanda, la forte ripresa globale sta spingendo la domanda di elettricità e di combustibili. Inoltre, dopo un inverno 2020/2021 piuttosto rigido nell'emisfero settentrionale, le scorte di gas naturale liquefatto (GNL) sono state lasciate a livelli bassi e ora i paesi si stanno affrettando a rifornirsi per prepararsi al tempo più freddo. In aggiunta a questo, la Cina ha anche deciso di implementare nuovi regolamenti ambientali che hanno ulteriormente aumentato la domanda e incoraggiato le aziende a rifornirsi di GNL.

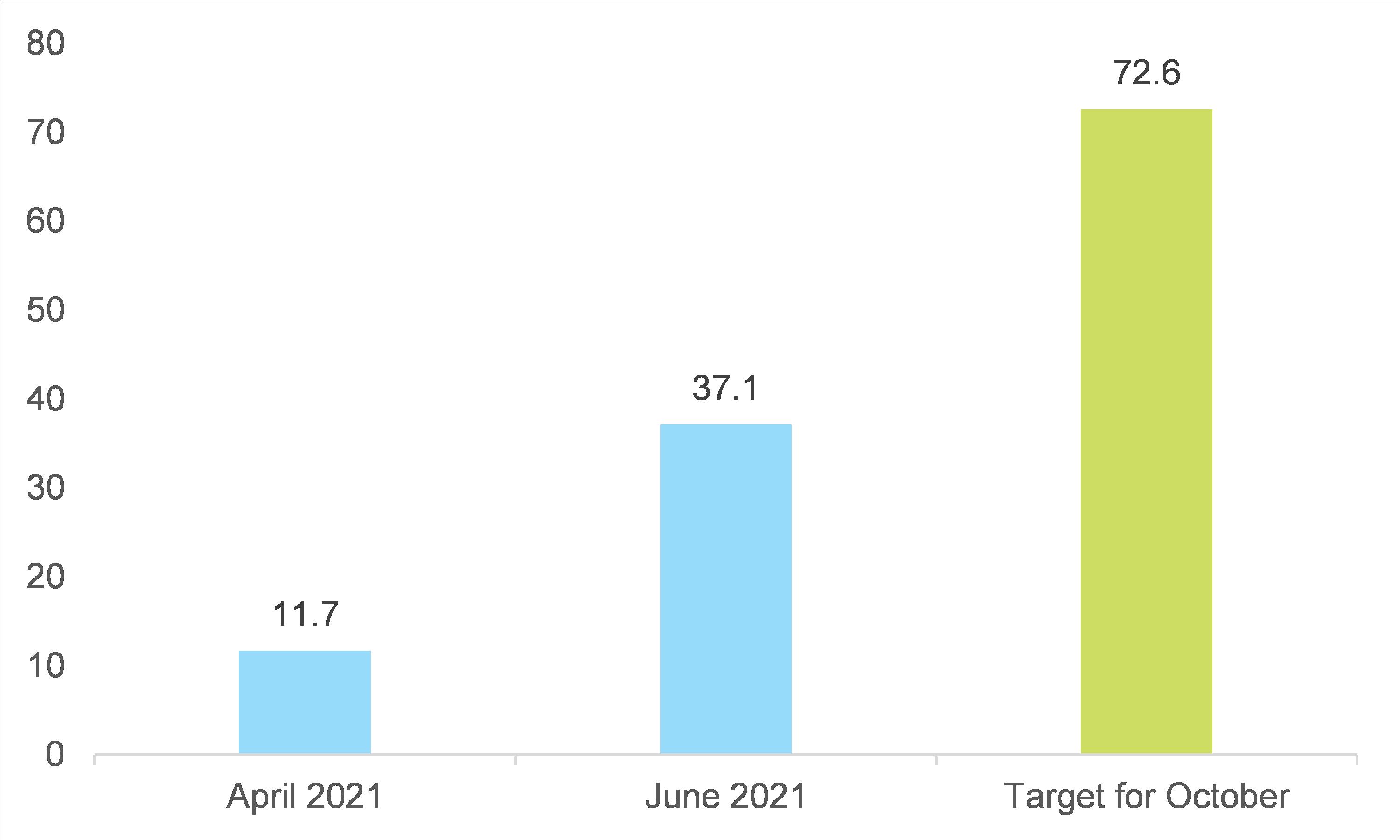

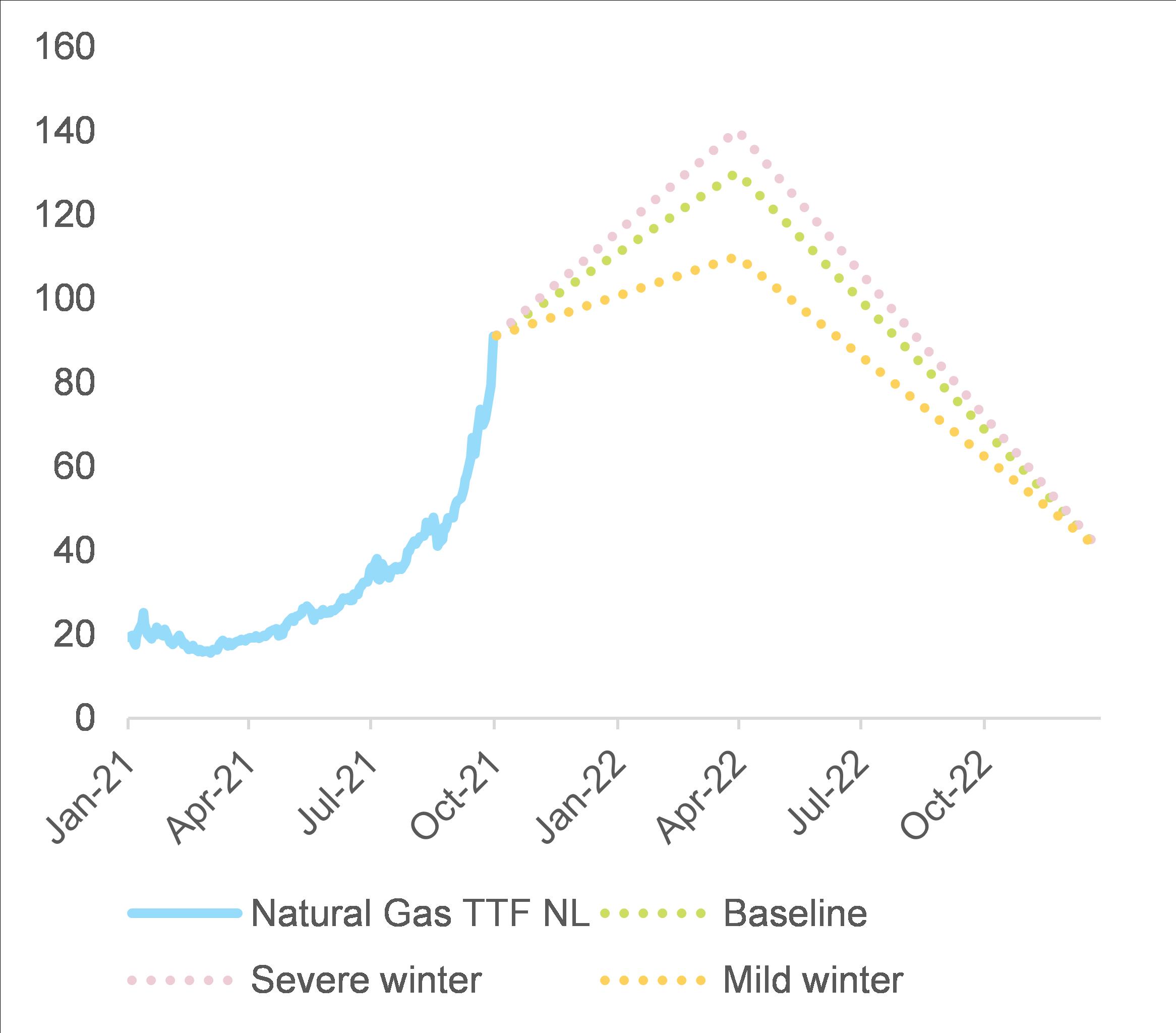

Sul lato dell'offerta, negli Stati Uniti, circa il 40% delle forniture di gas sono state ritirate in seguito agli uragani. Anche se la Russia ha adempiuto ai suoi obblighi contrattuali per quanto riguarda gli accordi a lungo termine, ha tenuto sotto controllo le esportazioni perché ha bisogno di rifornirsi massicciamente per l'inverno prima di aumentare l'offerta sui mercati globali (vedi Figura 2). E il commercio globale rimane limitato a causa delle limitate capacità di trasporto e portuali in tutto il mondo.

Ad aggravare il problema ci sono diversi eventi avversi che si verificano allo stesso tempo:

- Alcune centrali nucleari sono in manutenzione nel Regno Unito e in Germania.

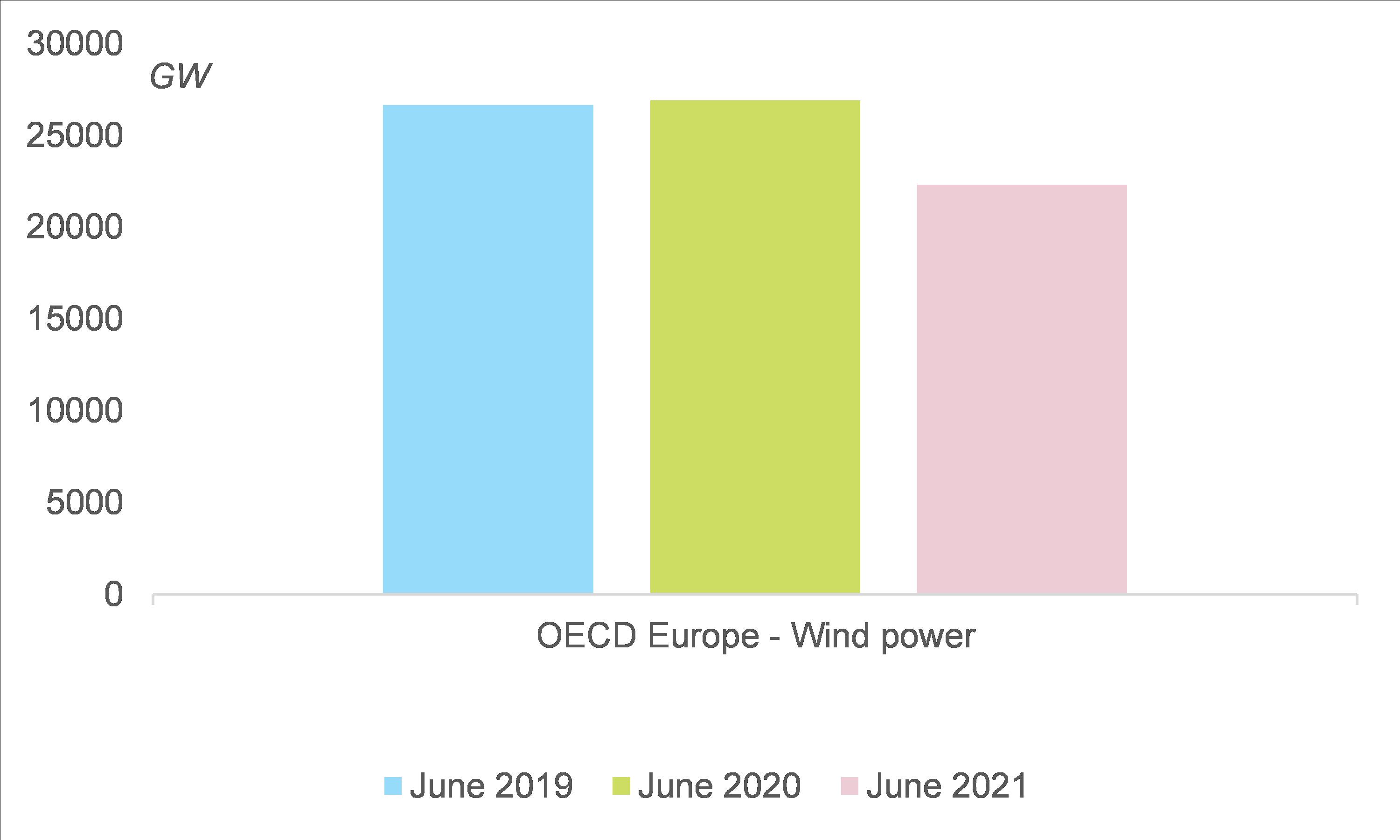

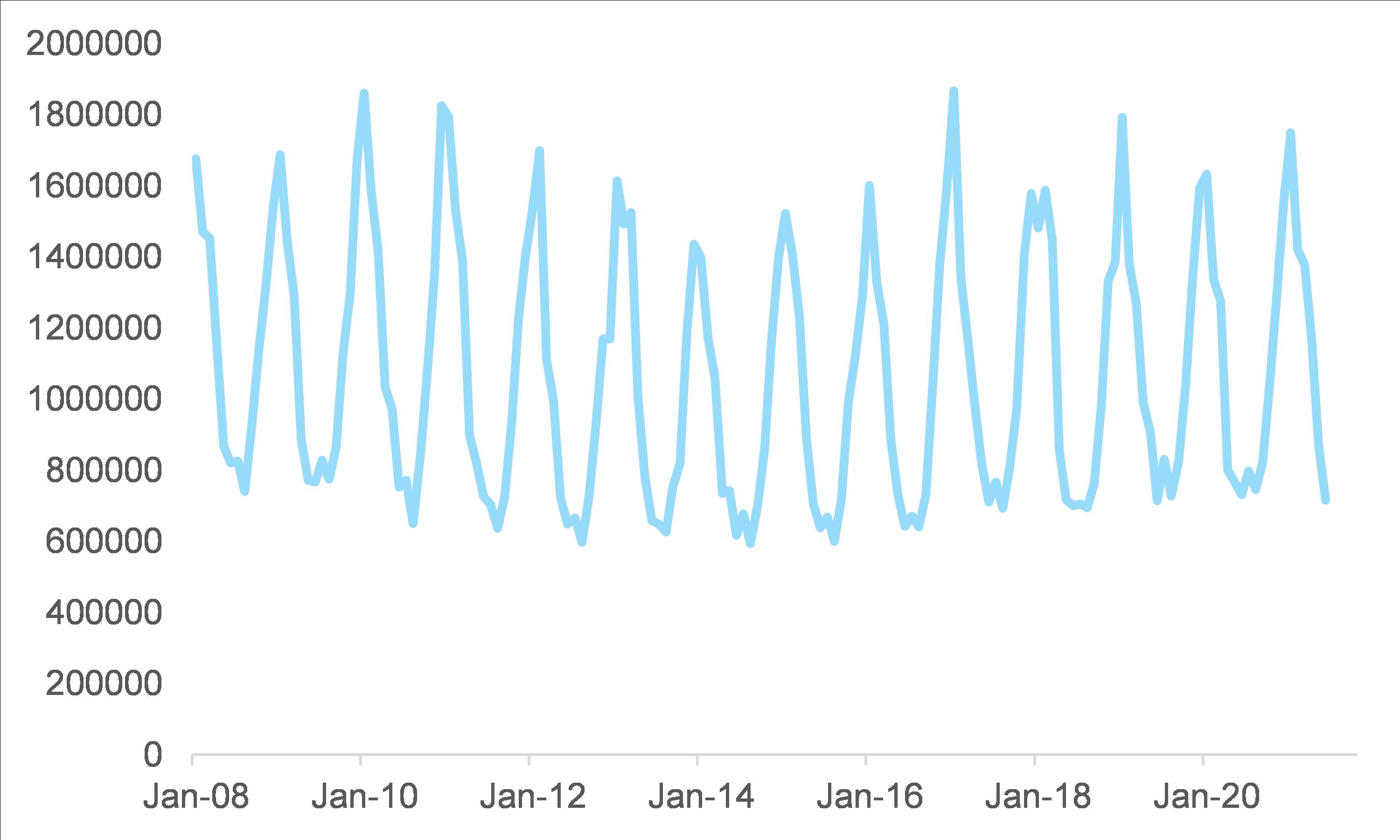

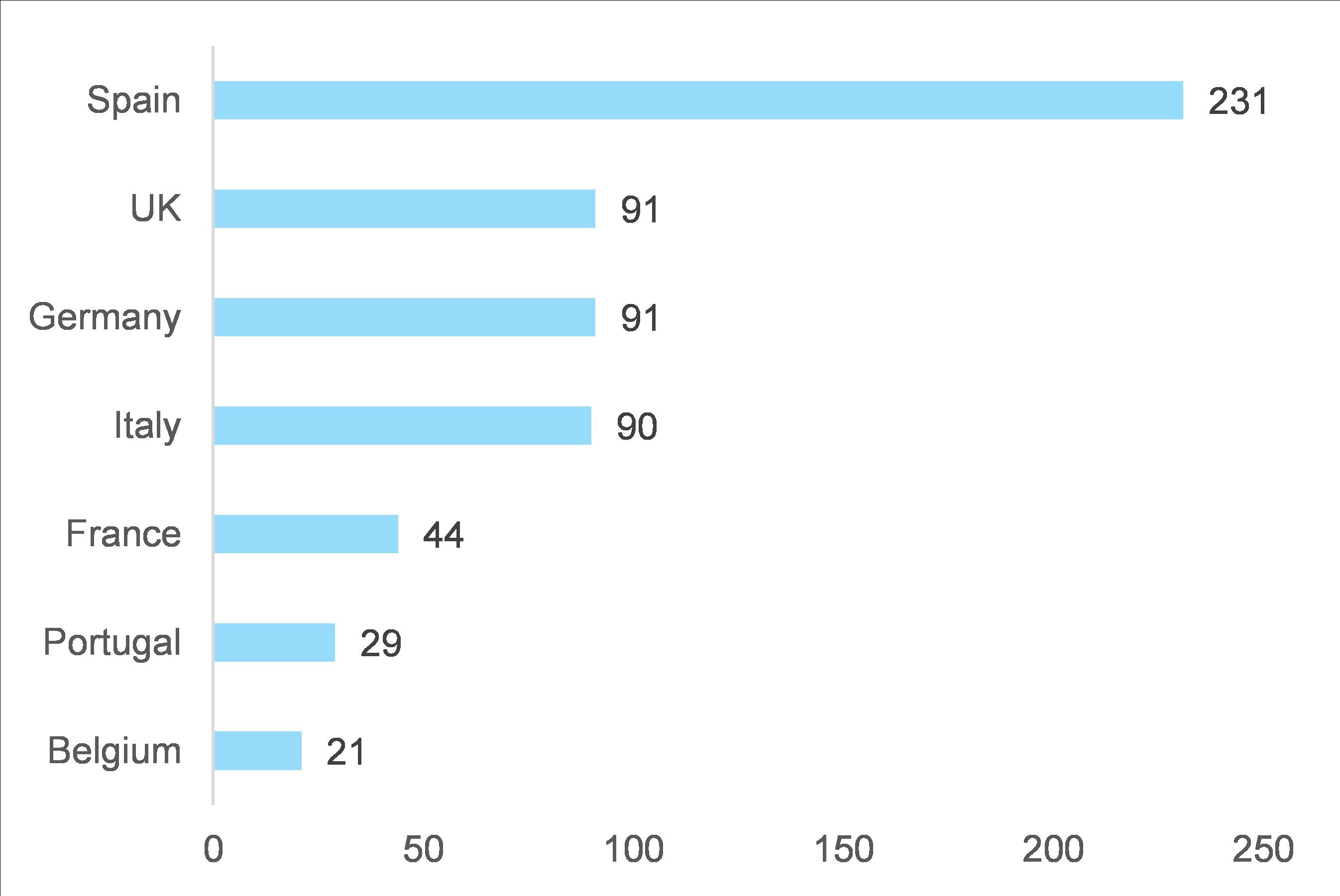

- L'Europa vede una minore produzione di energia eolica (vedi Figura 3), lasciando paesi come il Regno Unito o la Spagna a corto di diversi GW di potenza.

- In Brasile, i fiumi sono a livelli estremamente bassi, il che è un disastro per la produzione di energia idroelettrica.

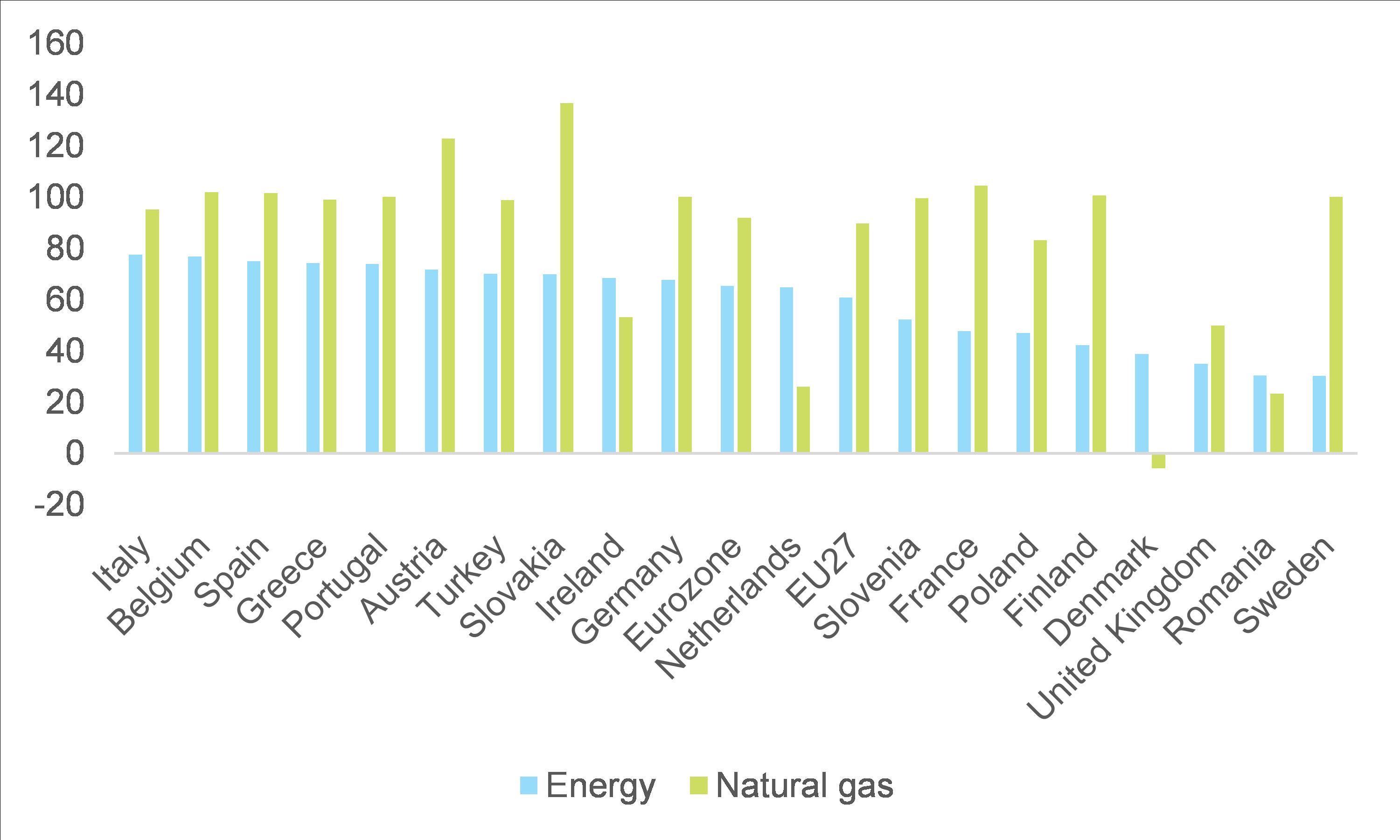

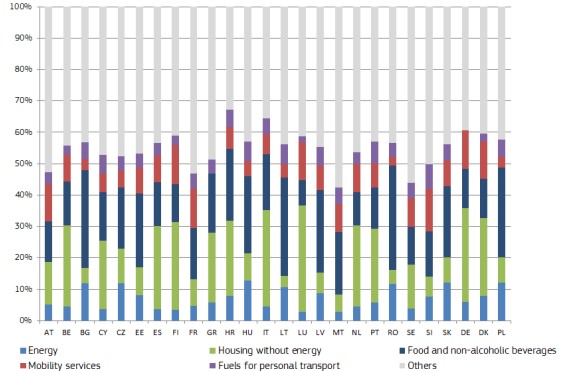

Tuttavia, le piccole società di servizio pubblico hanno già sperimentato lo stress finanziario, in particolare nel Regno Unito. In un mercato molto frammentato (vedi Figura 10), un certo numero di piccole società di distribuzione del Regno Unito, che comprano energia sul mercato all'ingrosso e la vendono ai clienti finali, che però non hanno coperto la loro fornitura offrendo prezzi bassi garantiti ai clienti, hanno chiesto il sostegno del governo. Dato che il governo si è rifiutato di agire, alcune probabilmente falliranno. In un anno normale, circa sette-otto società di distribuzione dell'energia presentano istanza di fallimento nel Regno Unito; a partire da ottobre 2021, otto lo hanno già fatto e il conteggio probabilmente salirà. Questa situazione non è però una conseguenza diretta della frammentazione. Anche altri mercati sono molto frammentati, ma i partecipanti al mercato sono gestiti in modo più responsabile, hanno la capacità di trasferire gli aumenti di prezzo e/o sono sotto un quadro normativo più stretto. Per esempio, in Spagna, anche se il mercato è altamente concentrato e ci sono molti piccoli attori locali, poiché la maggior parte dei consumatori hanno contratti dinamici (che permettono una revisione quotidiana dei prezzi), non sono nella stessa situazione dei piccoli distributori nel Regno Unito.

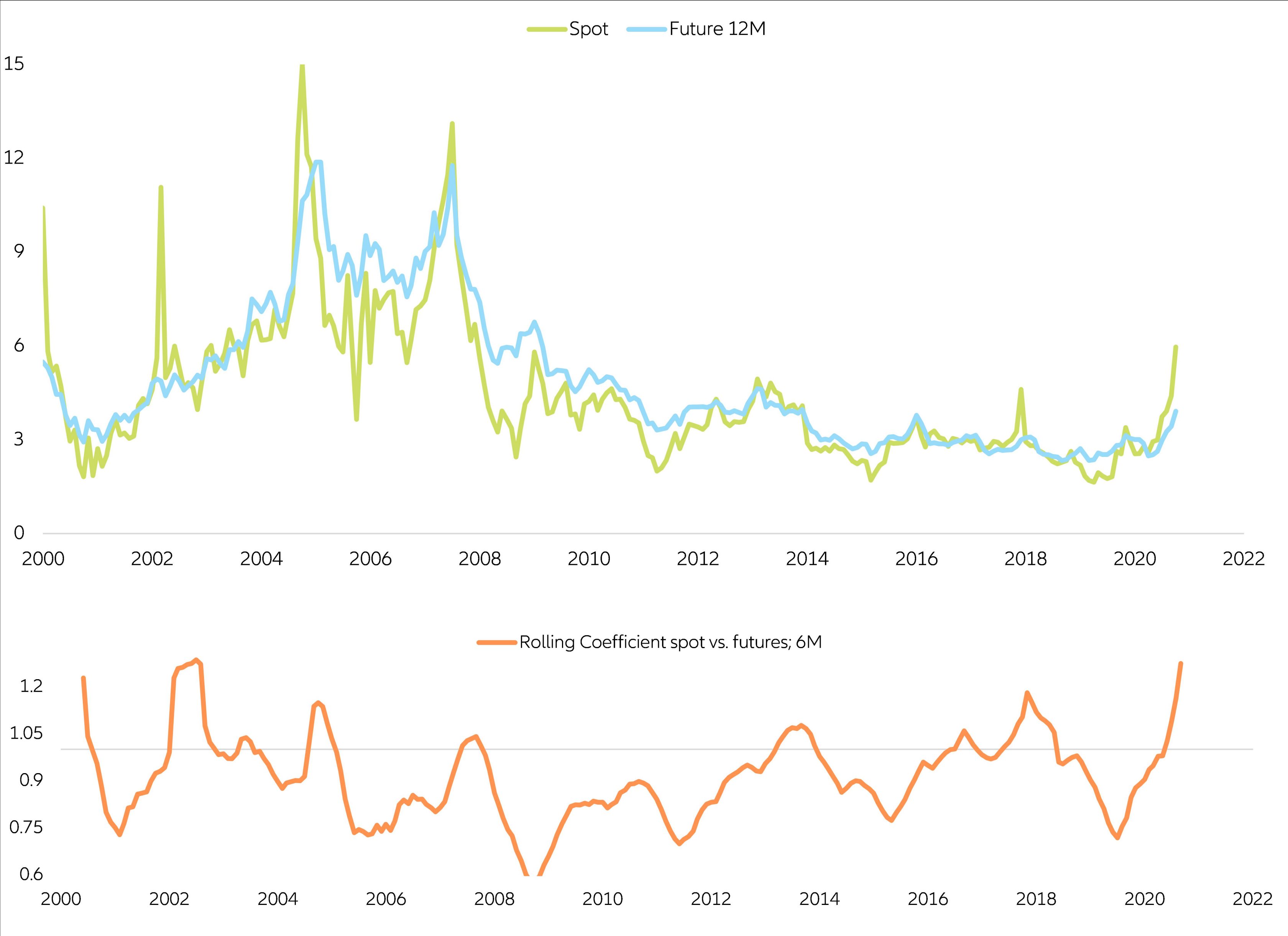

La struttura di mercato della Germania è simile a quella del Regno Unito, poiché ha scelto di liberalizzare il settore energetico per creare una scelta per i consumatori e smantellare i monopoli. Inoltre, non ci sono massimali di prezzo per le utility in Germania e le famiglie acquistano energia in un mercato per lo più non controllato. Poiché i futures sull'energia sono a livelli molto alti, alcuni distributori e fornitori con fragili posizioni di cassa potrebbero incorrere in problemi di liquidità o addirittura diventare insolventi nei prossimi mesi. E, come nel caso del Regno Unito, le imprese non potranno contare sul sostegno della politica: recentemente la Bundesnetzagentur (BNetzA), il regolatore energetico tedesco, ha detto che non è suo compito monitorare le strategie di approvvigionamento o i meccanismi di prezzo.

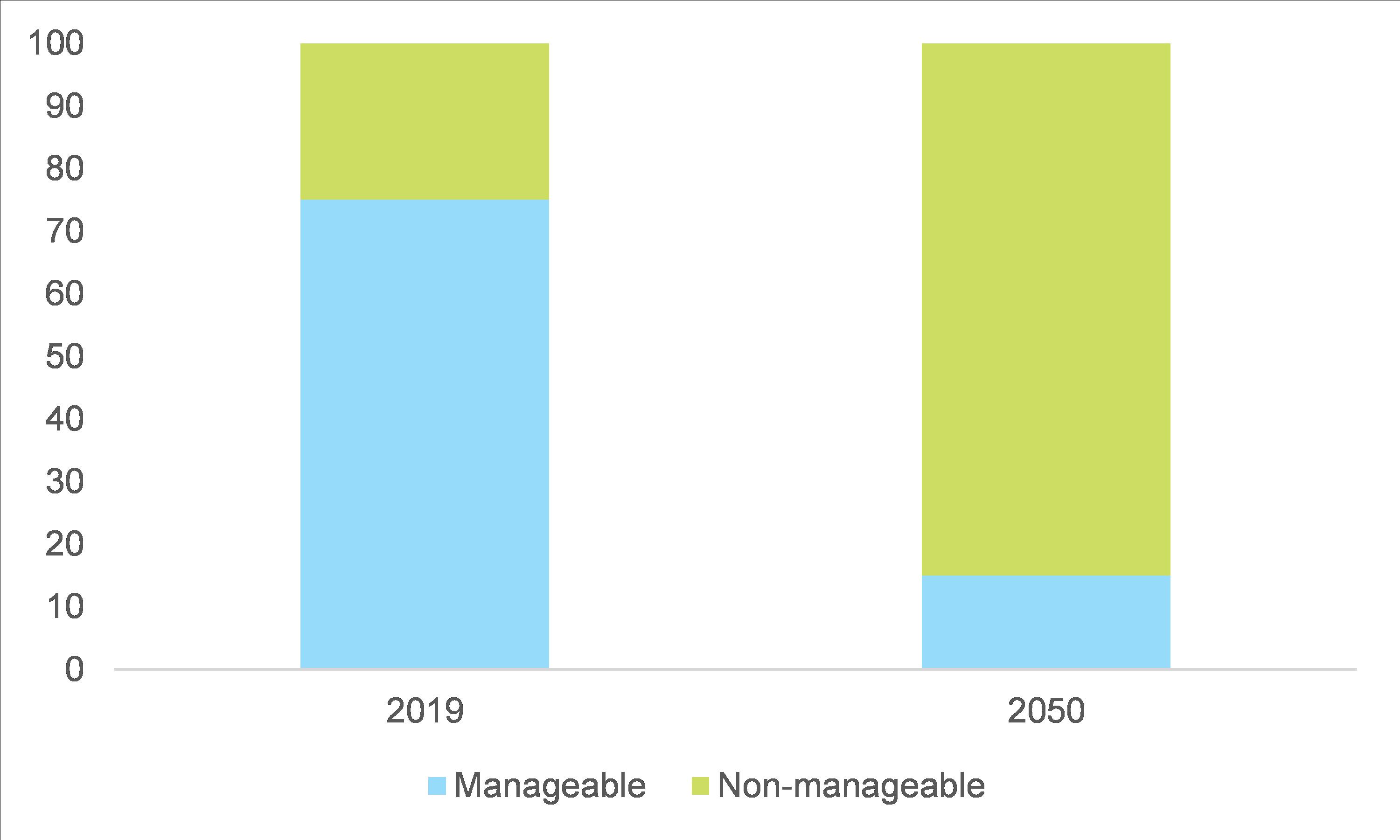

*Gestibile include la generazione di combustibili fossili e il nucleare

Fonti: IRENA, Allianz Trade, Allianz Research

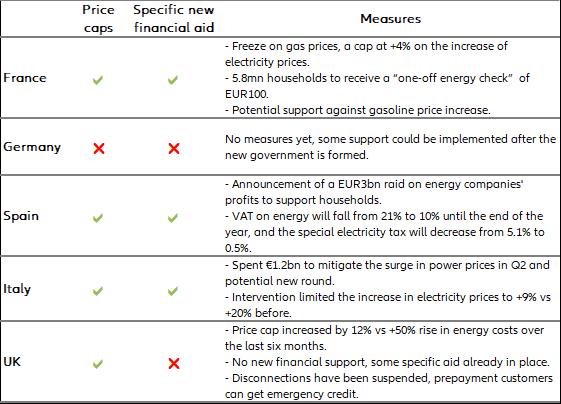

La Francia e la Spagna sostengono entrambe una revisione dei mercati europei dell'elettricità rinnovando il sistema marginale, che fissa il prezzo finale dell'energia del giorno successivo al combustibile più costoso necessario per soddisfare la domanda prevista. Questo dovrebbe aiutare a reprimere la speculazione e ad assicurare una maggiore precisione nei prezzi. La Spagna ha anche chiesto un approccio comune dell'UE, compresi gli acquisti di gas naturale per contrastare il potere di mercato dei venditori e la costruzione di riserve strategiche. Il Lussemburgo e la Francia sostengono anche un possibile ritorno a contratti di fornitura di gas a lungo termine per assicurare la stabilità dei prezzi, il che richiederebbe un cambiamento nell'attuale politica della Commissione.

I paesi europei hanno commesso l'errore di pensare che i gasdotti da soli fossero sufficienti a garantire la fornitura di gas dalla Russia. Eppure, gli ultimi mesi hanno dimostrato che i paesi con una forte visione strategica e potere d'acquisto sono stati in grado di estromettere l'Europa dalle forniture. Per evitare future crisi energetiche e il ricorso ripetuto a spese di emergenza per sostenere le famiglie, l'Europa ha bisogno di progettare e attuare una strategia energetica adeguata. Questo potrebbe essere fatto usando strumenti di mercato per coprire la volatilità dei prezzi e assicurare l'approvvigionamento oppure stringendo alleanze strategiche con grandi paesi esportatori come la Russia, il Qatar, l'Australia o gli Stati Uniti.

Queste valutazioni sono, come sempre, soggette alle limitazioni di responsabilità fornite di seguito.

DICHIARAZIONI PREVISIONALI

Le dichiarazioni contenute nel presente documento possono includere prospettive, dichiarazioni di aspettative future e altre dichiarazioni previsionali che si basano sulle attuali opinioni e ipotesi della direzione e comportano rischi e incertezze noti e ignoti. I risultati, le prestazioni o gli eventi effettivi possono differire materialmente da quelli espressi o impliciti in tali dichiarazioni previsionali.

Tali scostamenti possono verificarsi a causa di, senza limitazione, (i) cambiamenti delle condizioni economiche generali e della situazione competitiva, in particolare nel core business e nei mercati principali del Gruppo Allianz, (ii) andamento dei mercati finanziari (in particolare volatilità del mercato, liquidità ed eventi creditizi), (iii) frequenza e gravità dei sinistri assicurati, inclusi quelli derivanti da catastrofi naturali, e l'andamento delle spese di sinistro, (iv) livelli e tendenze di mortalità e morbilità, (v) i livelli di permanenza, (vi) in particolare nel settore bancario, l'entità delle inadempienze creditizie, (vii) i livelli dei tassi d'interesse, (viii) i tassi di cambio delle valute, compreso il tasso di cambio EUR/USD, (ix) i cambiamenti di leggi e regolamenti, comprese le normative fiscali, (x) l'impatto delle acquisizioni, comprese le relative questioni di integrazione, e le misure di riorganizzazione, e (xi) fattori concorrenziali generali, in ciascun caso su base locale, regionale, nazionale e/o globale. Molti di questi fattori possono avere una maggiore probabilità di verificarsi, o essere più pronunciati, a seguito di attività terroristiche e delle loro conseguenze.

NESSUN OBBLIGO DI AGGIORNAMENTO

La società non si assume alcun obbligo di aggiornare qualsiasi informazione o dichiarazione previsionale contenuta nel presente documento, fatta eccezione per le informazioni che devono essere divulgate per legge.