Yönetici özeti

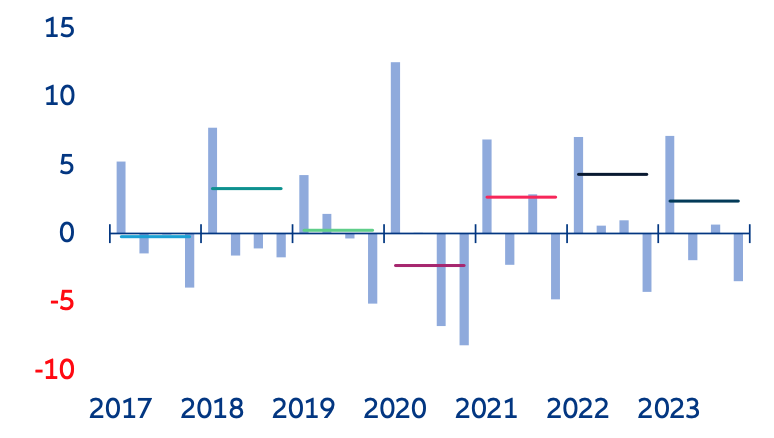

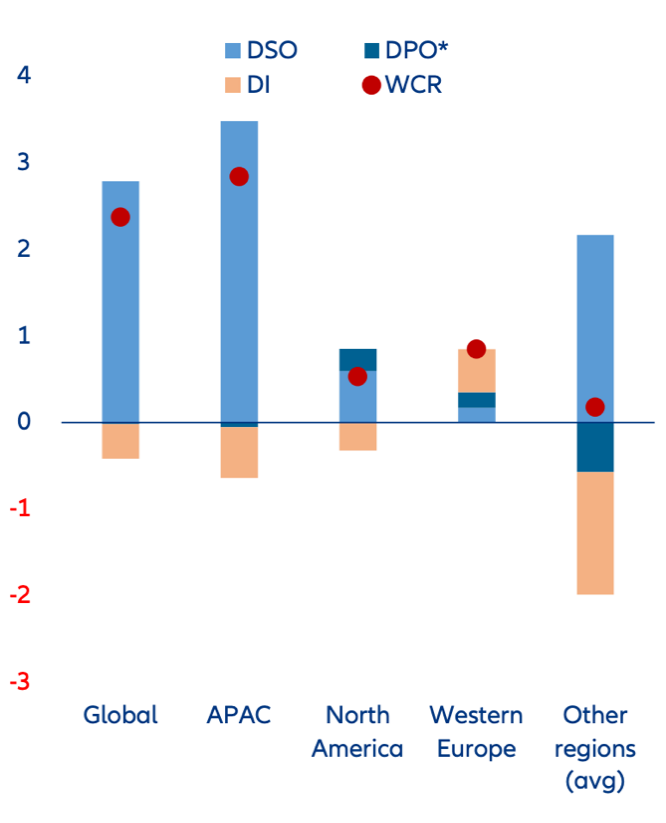

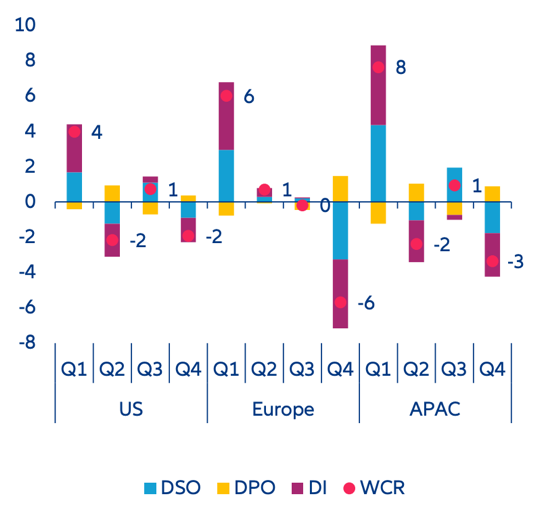

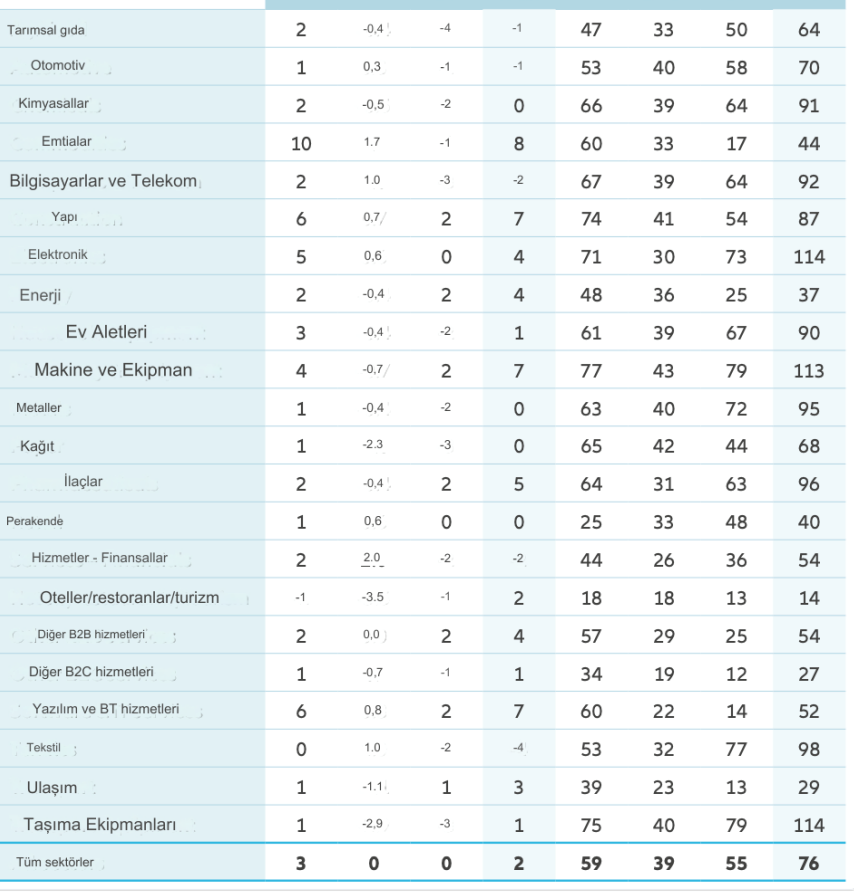

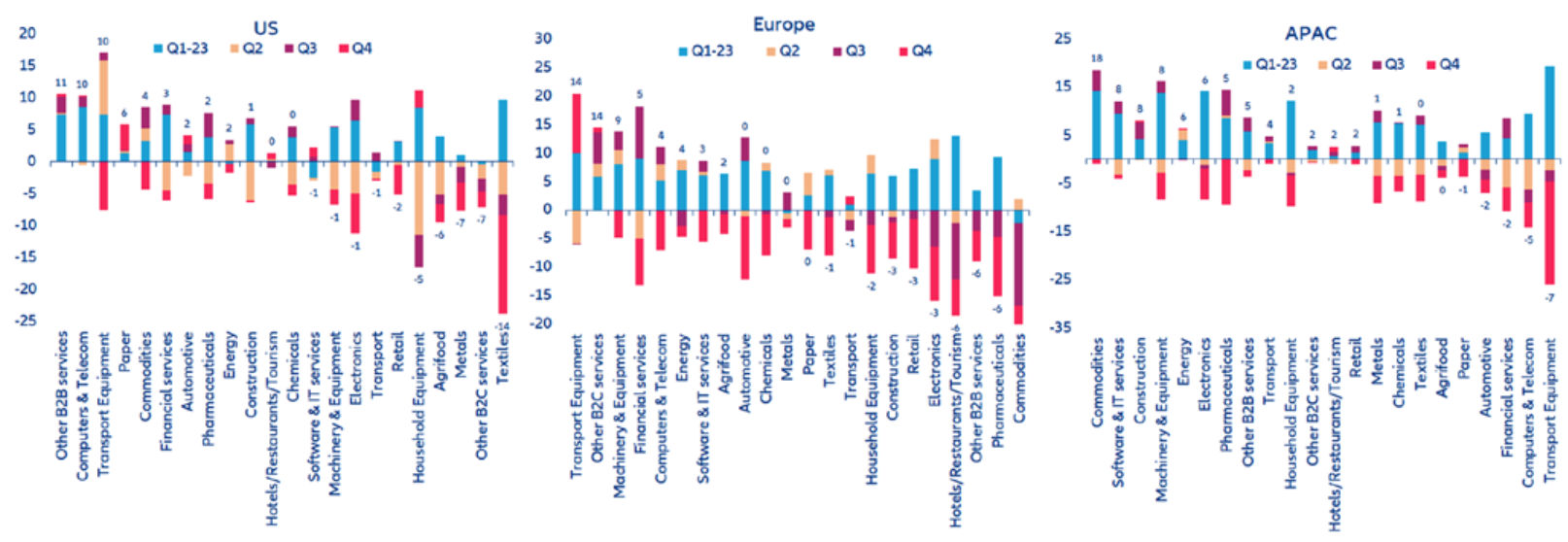

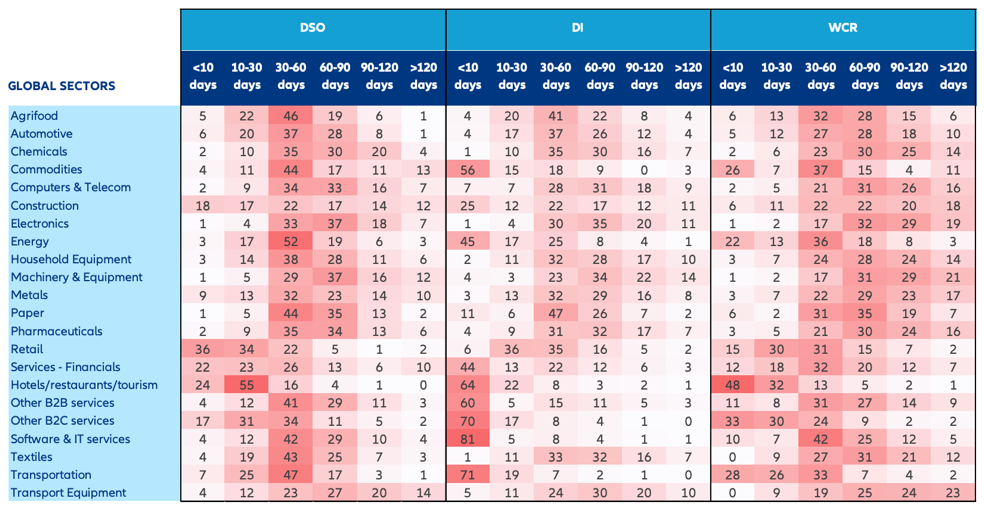

Kurumsal finansman kısıtları 2023 yılında rekor seviyeye ulaşırken, 2008 yılından bu yana ödeme vadelerinde görülen en büyük sıçrama bunun başlıca nedeni oldu. Ekonomik büyümedeki yavaşlama ve artan işletme ve finansman maliyetlerinin etkisiyle küresel İşletme Sermayesi Gereksinimi (İSG), üst üste üçüncü kez artarak 76 günlük ciroya ulaştı. Bu nedenle, özellikle Asya ve Kuzey Amerika'da ödeme vadeleri daha da arttı ve alacak vadeleri de üç gün artarak 59 güne yükseldi. Avrupa'da İSG’deki artışın yüzde 60’ını açıklayan ana neden stok bolluğu ve buna bağlı maliyetler oldu.

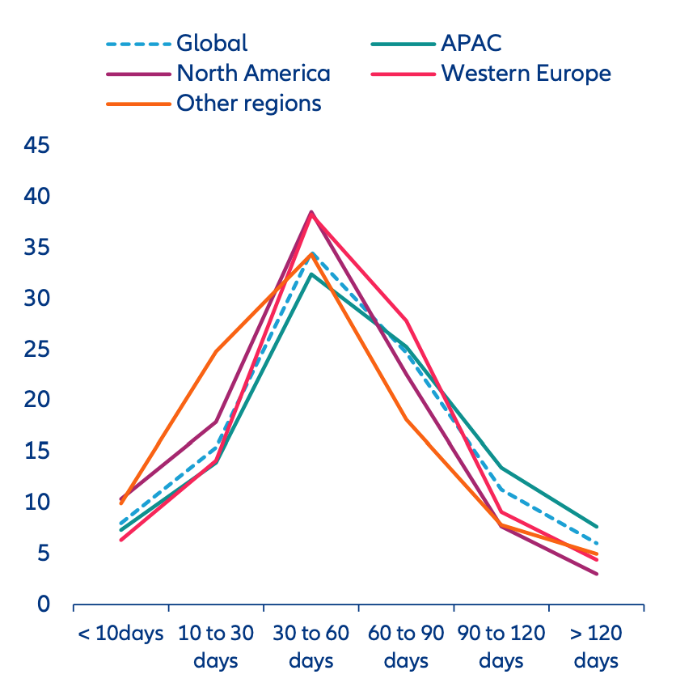

Alacak vadesi 60 günlük ciroyu geçen şirketlerin oranı küresel olarak 2023 yılı sonunda yüzde 42 oldu. Avrupa'da bu oran küresel ortalamayla uyumluyken Asya'da yüzde 46 ile daha yüksek, Kuzey Amerika'da ise yüzde 33 ile daha düşük . Tüm sektörlerde ödeme vadelerinde artış görüldü ama stokların yüksek olduğu bazı sektörlerde İSG artışı daha da fazlaydı. Bunların başında 114 günlük ciro ile ulaştırma ekipmanları ve elektronik , 113 günlük ciro ile de makine ekipmanları bulunuyor. Onları takiben tekstil, ilaç, metal ve kimyasallar gelirkenhepsinin de 90 günün üzerinde İSG'ye sahip olduğu görülüyor.

Kârlılık üzerinde özellikle de Avrupa’da devam eden baskılar ödeme vadelerinin uzamasına neden olabilir. Panel modelimiz, kârlılığın ödeme vadelerini belirleyen en önemli etken olduğunu ve finansman olanakları ya da iş çevrimlerinden daha etkili olduğunu ortaya koyuyor. Araştırmamızda kârlılıktaki 1 puanlık düşüşün ödeme vadelerini yedi günden fazla artırdığını gördük. Bu bağlamda 2024 yılında kârlılığın daha da azalacağı göz önünde bulundurulduğunda önümüzdeki dönemde Avrupalı şirketler ödeme vadelerinin uzamasına hazırlıklı olmalı.

Avrupa şirketlerinin dayanıklılığının artırılması açısından geç ödemelerle ilgili iyileştirmeler yapılması kilit önem taşıyor, ancak şeytan ayrıntılarda gizli. Avrupa Komisyonu'nun AB Geç Ödeme yönetmeliği önerisi, ödeme sürelerinin şu anki 60 günden 30 güne indirilebileceğine işaret ediyor. Her ne kadar Avrupa Parlamentosu öneriye, sözleşmeyle kararlaştırılması halinde 60 güne veya belirli mallar için 120 güne kadar bir uzatma eklemiş olsa da mevcut şartlara kıyasla önerinin ticari esnekliği artırdığı pek söylenemez. Ayrıca bu, 2023 yılı dördüncü çeyreği itibariyle 60 günden sonra ödeme yapan Avrupalı şirketlerin yüzde 40'ından fazlası için finansman açığının artması anlamına geliyor. Yani hayata geçmesi halinde önemli bir makroekonomik etkiye yol açması muhtemel. Ödeme vadelerini 30 güne indirmek için Avrupalı şirketlerin 2 trilyon euro ek finansmana ihtiyacı olacaktır. Ancak, mevcut faiz oranlarıyla bu, şirketlerin faiz ödemelerinin 100 milyar euro artması demek oluyor ki bu da kâr marjlarında 2 puanlık bir kayba eşdeğer. Sonuç olarak, işgücü, vergiler, finansman gibi maliyetleri düşürerek kurumsal kârlılığı artırmak, Avrupa'da ödeme kültürünü iyileştirmek açısından çok daha uzun soluklu olabilir.