Banky jsou totiž ve srovnání se situací před více než deseti lety v lepší kondici, zároveň se však více vyhýbají riziku. Soukromý sektor by tak mohl čelit výraznému nárůstu nákladů na financování, což by mohlo zesílit negativní dopady inflace na spotřebu a investice.

Zatímco některé země eurozóny prodloužily nebo obnovily programy veřejných záruk pro podniky a podporu pojištění obchodních úvěrů, většina dluhových moratorií již vypršela, a proto se bankám zvýší náklady na riziko. „Kromě toho na konci června vypršela třetí splátka takzvaných cílených dlouhodobějších refinančních operací Evropské centrální banky (TLTRO). S tím skončl i více než osmiletý přístup bank k levným penězům centrální banky,“ přidává ředitelka Allianz Trade v České republice Iva Palusková. Právě TLTRO byly hlavním nástrojem ECB k zajištění efektivního fungování úvěrového kanálu a od svého vzniku prošly významnými změnami v provádění, zejména v době krize Covid-19.

Jaký ovšem bude mít rozhodnutí Rady guvernérů o zvýšení úrokových sazeb po dlouhých 11 letech dopad na domácnosti a podniky?

Dá se očekávat, že krok ECB se promítne do úvěrových podmínek i poptávky po bydlení. Zejména země s vysokým podílem úvěrů s variabilní úrokovou sazbou budou zvýšením sazeb ovlivněny více.

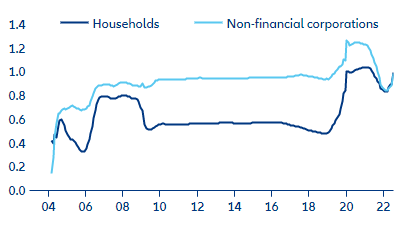

Citlivost úrokových sazeb z úvěrů nefinančním podnikům a domácnostem v eurozóně na změny základní úrokové sazby (klouzavý odhad na 10 let)

Zdroje: Refinitiv, Allianz Research

Navzdory výraznému přechodu hypotečních dlužníků na úvěry s pevnou úrokovou sazbou je v Řecku a Portugalsku 60-70 % nových úvěrů na bydlení stále úročeno variabilními sazbami. „Na pokrytí zvýšených nákladů na financování domácnosti pravděpodobně vynaloží část přebytečných úspor nashromážděných během pandemie, které se v posledních čtvrtletích začaly uvolňovat. Míra úspor v eurozóně totiž v 1. čtvrtletí 2022 dále klesla na 15,7 % z maxima 20,6 % dosaženého před rokem,“ vysvětluje Palusková

Pokud jde o podniky, mohou se podle analýzy Allianz Trade brzy znovu objevit obavy o kvalitu aktiv. Počet případů platební neschopnosti podniků již roste s tím, jak postupně vyprší moratoria na bankrot a záruky za veřejné dluhy a jak se firmy v silně postižených odvětvích potýkají s následky krize.

Přesto by podle Allianz Trade mohla ECB postupně opatření s rostoucím rizikem recese normalizovat.„Vzhledem k tomu, že rostoucí averze bank k riziku způsobuje další zpřísňování úvěrových podmínek, nižší poptávka po penězích a klesající rychlost příjmu peněz by měly působit dezinflačně. Rada guvernérů tak může být brzy nakloněna k přijetí pozvolnějšího tempa normalizace měnové politiky v souvislosti s rostoucími obavami z růstu,“ shrnuje závěry analýzy Palusková.