Hva er ansvaret vårt?

- Det er ansvaret vårt å kontinuerlig overvåke kjøpernes økonomiske helse, inkludert å varsle deg i tilfelle en endring i statusen deres påvirker evnen vår til å dekke kjøperen. En viktig del av prosessen vår for å gjennomføre denne løpende analysen er å proaktivt søke opp kjøperne dine for å be om oppdaterte økonomitall – et trinn der vi ofte kan samarbeide med deg for å lykkes bedre.

- Skadesløsholdelse av dekkede kjøpere – I tilfelle tap av gjeld på en av dine dekkede kjøpere, kan du sende inn et krav, og vi utbetaler det umiddelbart i henhold til vilkårene i avtalen/polisen din.

- Gi deg rettidig og praktisk økonomisk kunnskap, strategisk prognose og markedsspesifikk analyse som kan hjelpe deg med dine strategiske forretningsbeslutninger.

Hva er hovedansvarsområdene dine?

- Sende inn forespørsler om kredittgrense og overvåke status i EOLIS.

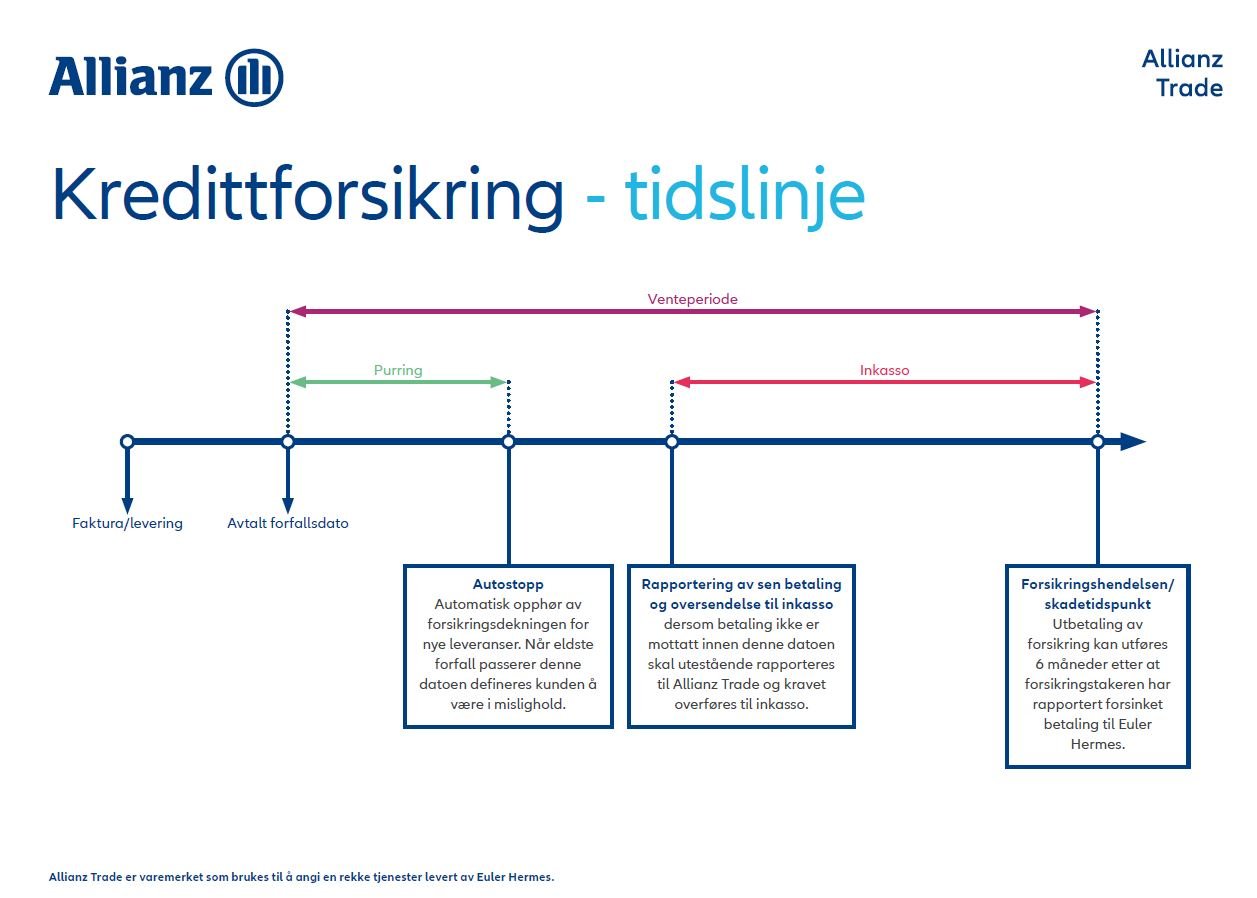

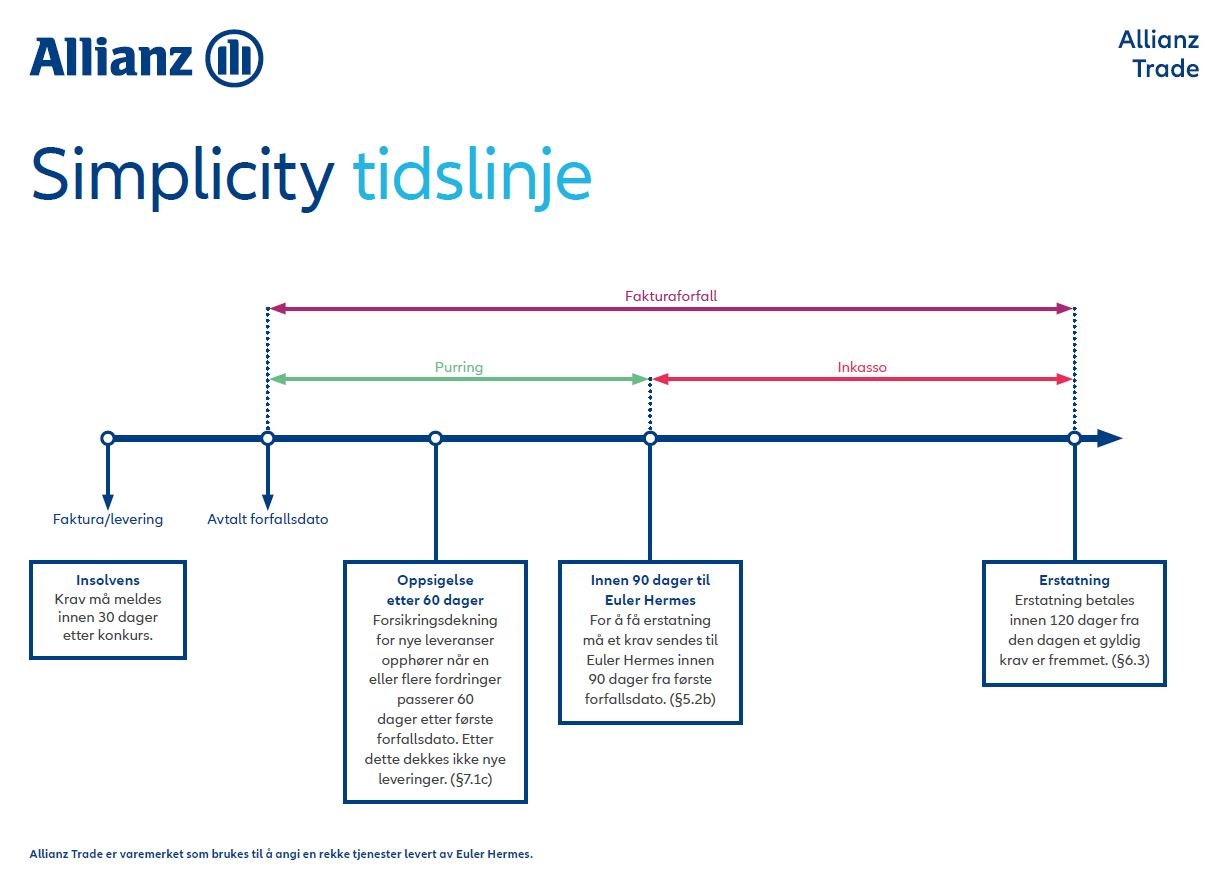

- Rapportere forfalte fordringer i EOLIS i henhold vilkårene i avtalen.

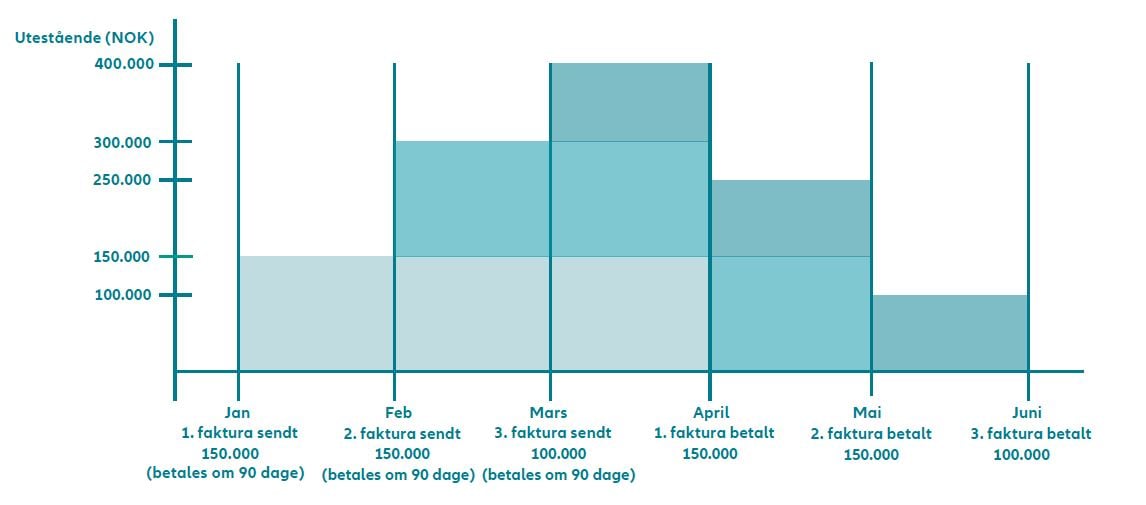

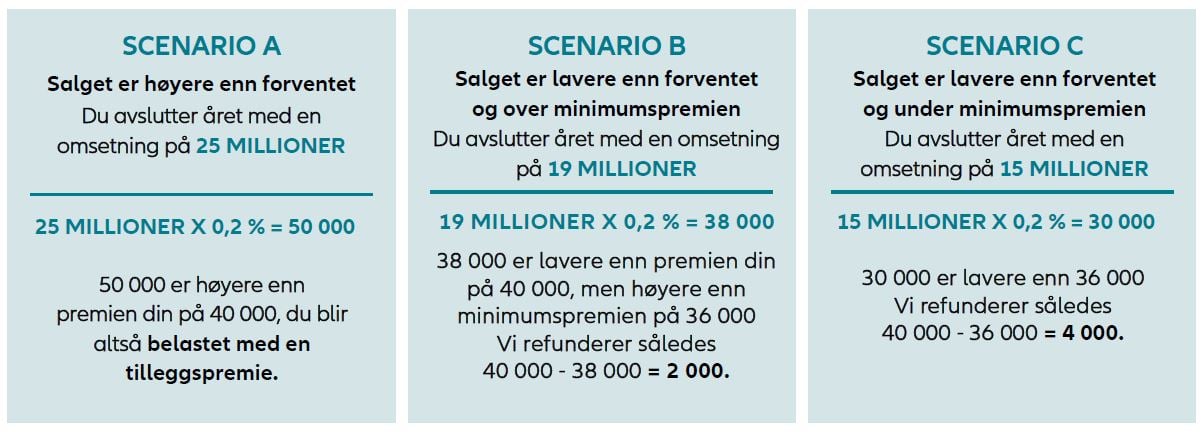

- Fylle ut en omsetningserklæring for å oppgi forsikret omsetning på slutten av forsikringsåret i EOLIS.

- I tilfelle et krav må kundene sende inn et kravskjema og alle medfølgende dokumenter innen fristen for innlevering av kravet.

- Sørg for at du følger inkassopolicyen i ved forfall

- Samarbeid med oss for å skaffe til veie oppdaterte regnskap – En viktig informasjonskilde som vi baserer våre beslutninger om kredittgrense fra, er den eksklusive informasjonen Allianz Trade mottar når vi kontakter kjøpere for å få oppdaterte regnskap. Våre kunders bidrag i dette arbeidet kan bidra til å forbedre vår gjensidige suksess. Vurder å gi din tillatelse til at vi kan oppgi firmaets navn til kjøperne når vi kontakter dem om finanser, da dette statistisk sett gjør det mer sannsynlig at de vil svare.